扶養について学びましょう

「扶養」という言葉を聞いたことがあると思いますが、詳しくご存知でしょうか?扶養とは「老幼、心身の障害、疾病、貧困、失業などの理由により自己の労働が困難でかつ資産が十分でないために独立して生計を営めない者(要扶助者)の生活を他者が援助すること 」を意味します。(参照:Wikipedia)

「扶養」には「税制上の扶養」と「社会保険上の扶養」の2つがあります。

税制上の扶養は、所得税や住民税の控除、配偶者控除・配偶者特別控除に関するもの。社会保険上の扶養は健康保険や年金に関するものです。

注)以後の1,2ではすべて妻(自分)が夫の範囲内で働く場合を想定しています。

社会保険上の扶養とは

社会保険とは、健康保険と厚生年金保険の総称です。

夫の扶養範囲内であれば、妻は「第3号被保険者」となり、社会保険料を支払う必要はありません。扶養範囲となる年収の上限は「130万」です。

ちなみに社会保険上の扶養では金額にかかわらず交通費・通勤手当も年収に含まれるので注意してください。

ただし下記の条件を満たした場合は、年間の給与が130万を超えていなくても扶養には入れないのでご自身で社会保険に加入する必要があります。

(1) 週の労働時間が20時間以上

(2) 1か月の賃金が88,000円以上(年106万円以上)

(3) 雇用期間の見込みが1年以上ある

(4) 学生ではない

(5) 勤め先の従業員数が501人以上

税制上の扶養

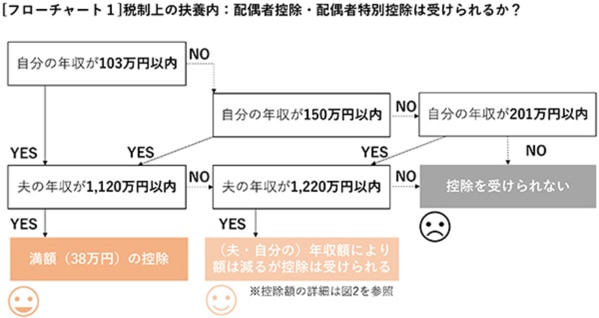

税制上の扶養とは、妻がパートなどで仕事をしていたとしても、年収によって「扶養の範囲内」となり、様々な控除を受けることが可能です。妻の所得税が免除されるほか、夫の所得税にも控除が適用されます。

(1) 年間の給与収入が103万円以内であれば、所得税は課税されない

妻が働くようになっても年間の給与が一定額を超えなければ夫の扶養範囲内となります。年間の給与が103万円以下の場合に、年末調整で本人の税金(所得税・住民税)を一定額減らすことができる制度を「配偶者控除」といいます。

ちなみに社会保険上の扶養では、交通費・通勤手当を年収に含める必要はありません。

(2) 年間の給与が150万円以内であれば、配偶者特別控除(満額)が受けられる

妻の収入が103万円を超えるため配偶者控除の適用が受けられないときでも、所得金額に応じて、一定の所得控除が受けられる場合があります。これを「配偶者特別控除」と言います。

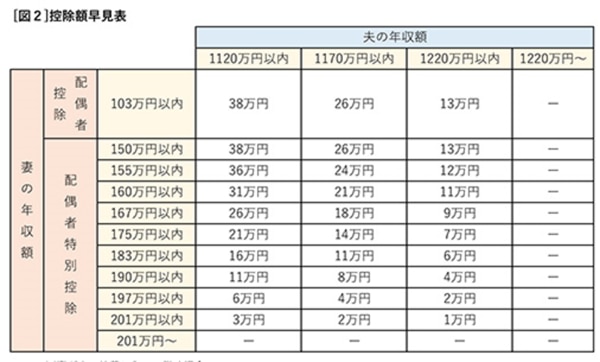

妻の収入が103万円を超えても、150万円以内であれば、夫側の収入から「配偶者特別控除」として38万円引かれ、夫の税金が安くなります。配偶者控除の上限は103万円でしたが、2018年の法改正により、150万円に変更になりました。

ただし、夫の収入が1,120万円を超えると配偶者控除額が段階的に下がっていきます。夫の収入が1,220万円以上の方は控除額がゼロになります。

(3) 年間給与が201万円以内なら、配偶者特別控除が適用される

年収が150万円を超えたからといって一気に税金の負担が増えてしまうわけではありません。

配偶者特別控除も2018年の法改正で年間給与の上限が変更になりました。これまで141万円未満でしたが、201万円以下に引き上げられました。

下記にわかりやすくまとめてみました。すべて税制上の扶養についてです。

100万円の壁 | これを超えると住民税が発生するというライン。 注)自治体によって異なることもあります。 |

103万円の壁 | これを超えると所得税が発生するというライン。 |

150万円の壁 | 配偶者特別控除の満額(38万円)が受けられる上限のライン。 注)夫の年収によって減額されることがある。 |

201万円の壁 | 配偶者特別控除が受けられる上限のライン。 |

*配偶者控除・配偶者特別控除は夫・自分の年収によって控除額が変動します。

出典:2020年版/扶養控除・扶養内について簡単にわかる!年収130万の壁って何?, エン転職(2020年2月14日参照)

出典:2020年版/扶養控除・扶養内について簡単にわかる!年収130万の壁って何?, エン転職(2020年2月14日参照)

子供がいる場合の扶養控除

さて、今までは配偶者の扶養についてでしたが、子供がいる場合にも扶養控除はあります。子供の場合はその年齢や給与収入によって控除額が変わります。

(1) 年少扶養親族は控除の対象とならない

扶養親族がいる場合は住民税や所得税を減額してもらえるのが扶養控除ですが、何歳からでも控除が受けられるというわけではなく、16歳未満の年少親族は控除の対象になりません。

ただし、住民税については「非課税限度額」という特別な制度があり、16歳未満の子供の有無も税額計算に関わってきます。

(2) 扶養親族に該当する人の範囲

① 配偶者以外の親族(6親等内の血族及び3親等内の姻族)、または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人

② 納税者と生計を一にしていること

③ 年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

④ 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないことまたは白色申告の事業専従者ではないこと

なお、「生計を一にしている」とは、納税者の収入で共に生活をしていることをいい、別々に暮らしていたとしても仕送りを受けている場合には、生計一と認められます。

ただし、その場合は仕送りをしていることを証明するために、金融機関の領収書や通帳の写しといった書類が必要になります。

(3) 扶養親族の区分と控除額

その年の12月31日時点で16歳以上、かつ年間給与収入が103万円以下の子供は「一般の控除対象扶養親族」となり、対象となる子供がいる納税者は所得から38万円が控除されます。

一方、その年の12月31日時点で19歳以上23歳未満の子供は「特定扶養親族」に区分され、控除額が63万円に変わります。

まとめ

扶養についてまとめてみましたがいかがだったでしょうか。このほかにもご両親が扶養親族になる場合など扶養の種類はまだありますので、年末調整の時期に焦らないように日頃から調べてみるのも良いと思います。そしてぜひこちらの記事も参考にしてみてください。

参照:2020年版/扶養控除・扶養内について簡単にわかる!年収130万の壁って何?, エン転職(2020年2月14日参照)

KIのサービス

川村インターナショナルではお見積もり無料です。お見積もりをご希望の方は、翻訳言語(例:英語→日本語)とファイルの種類(例:Word,Excel,PowerPoint, Illustratorなど)をご記入の上、お気軽にお問い合わせください。お客様が抱えるあらゆる問題について、包括的なソリューションを提案いたします。

関連記事